AI服务器业务火爆, 但钱都被英伟达赚走了

在人工智能需求激增的背景下,全球主要AI服务器制造商正面临一个共同挑战:尽管收入显著增长,但利润率却在持续收窄。

随着慧与科技(HPE)、戴尔、超微等公司纷纷发布财报,一个严峻的现实浮出水面:尽管AI服务器订单激增,但高昂的英伟达芯片成本和激烈的市场竞争,正让硬件厂商的利润率变得异常微薄。

慧与科技周三发布的第三财季财报显示,该公司营收同比增长18%至91.4亿美元,每股收益0.44美元,均超过分析师预期。但其服务器部门营业利润率从去年同期的10.8%降至6.4%。

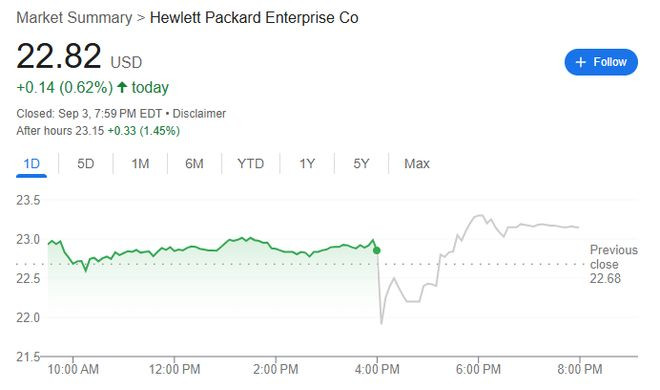

面对投资者的担忧,HPE首席执行官AntonioNeri在分析师电话会议上紧急安抚市场,承诺利润率将在本财季末恢复至约10%的水平。这一表态暂时稳住了股价,HPE股价在盘后交易中上涨1.5%。

这一趋势在整个行业蔓延,背后的根本原因在于,AI服务器的核心——高性能GPU芯片——几乎由英伟达垄断。这些价格不菲的芯片占据了服务器成本的大部分,将绝大多数价值留在了供应链的上游。

“增收不增利”的困境

对于服务器原始设备制造商(OEM)而言,当前的AI市场呈现出一种“增收不增利”的尴尬局面。

除了利润率几近“腰斩”的HPE,另一家服务器巨头超微电脑也面临同样挑战。尽管其2025年第四季度营收同比飙升46.59%,但毛利率已下滑至9.7%。

戴尔的情况类似,其2026年第二季度的毛利率从去年同期的22%下降至18.7%,公司将此归因于AI服务器带来的定价压力。

这种"高收入、低利润"的现象正成为AI硬件制造商的共同困境,而与服务器制造商的微薄利润形成鲜明对比的,是芯片巨头英伟达惊人的盈利能力。

英伟达凭借其在数据中心GPU市场高达98%的份额,掌握了绝对的定价权。其2026年第二季度财报显示的non-GAAP毛利率高达72.7%,是服务器厂商的数倍之多。更有数据显示,其最新的BlackwellGPU平台在AI推理工作负载中的利润率可达77.6%。

这种利润分配的悬殊格局清晰地展示了AI价值链的现状:

利润承压的背后

服务器厂商利润持续承压,主要源于三个结构性因素。

首先是高昂的组件成本。AI服务器的核心是英伟达的GPU,其价格高昂且供应紧张,使得OEM厂商几乎没有议价能力。一份报告甚至指出,在云计算服务商领域,硬件OEM厂商每获得7.9美元的AI硬件收入,可能就要亏损1美元,凸显了成本结构的不对称性。

其次是激烈的市场竞争。为了抢占市场份额,服务器厂商之间展开了激烈的价格战。通过大幅折扣来争取大客户订单的做法进一步侵蚀了本已微薄的利润。例如,戴尔的基础设施解决方案集团的营业利润率已降至8.8%。

最后是复杂的供应链管理。为了满足AI组件的紧急交付需求,厂商不得不承担额外的物流费用,而库存管理方面的挑战也进一步增加了运营成本和盈利压力。

对于投资者而言,AI服务器制造商的增长故事正变得愈发复杂,尽管这些公司的营收预测非常乐观,但可持续性面临严峻考验。分析师警告称,像超微电脑这样长期维持在10-11%的利润率水平,将不足以支持长期的技术创新或为股东提供可观回报。

在AI这盘大棋中,硬件组装商的角色更像是“搬运工”,而英伟达才是真正的“大赢家”。